学生のうちにクレジットカードを作るメリット

「仕送りもアルバイトの給料も限られているから、手持ちの現金の中でやりくりしている」 という人も多いと思います。

また、親御さんから「クレジットカードは借金だから使わない方がよい」といわれているかもしれません。

確かにクレジットカードはカード会社に支払いを一旦立て替えてもらい、あとで返済をするということですから借金といえば借金です。

また、クレジットカードの返済を延滞して取り立て屋に家に押しかけられ、支払いを請求される、というような事例も以前には存在しました。

しかし現在、このような取り立て方は法律で禁止されています(詳しくは後述します)。

今やクレジットカードを取り巻く状況は、時代の変遷と共に大きく様変わりしています。

ネットショッピングやスマホ決済の普及、電子マネーや共通ポイントの充実、海外留学・旅行の増加に伴って、クレジットカードなしでは不便を被ることもままあります。

とはいえ、学生で初めてクレジットカードを作るのは、不安もありますよね。

「現金払いで十分なのでは?」

「カードのセキュリティは大丈夫なの?」

「月々の支払いはどんな感じ?」

「どんな基準でカードを選べばいいの?」

「学生でカードを作るメリットって何?」

など、疑問がいっぱい出てきます。

今回は、学生時代にクレジットカードを作った私の体験談も含め、クレカにまつわる疑問について解説していきたいと思います!

クレジットカードを作る前と作った後の違い

私は学生のときにクレジットカードを1枚(ちなみに三井住友VISAデビュープラスカードでした)作りました。

クレジットカードを作る前と作った後の違いをまとめると、

「手間とコストの削減ができた」

「お金が出ていくペースをある程度コントロールできるようになった」

となります。

現金払いしか支払い方法がなかった頃は、支払い=すぐに手元のお金がなくなることを意味しました。

またネットショッピングを利用する際にも、コンビニまで支払いをしに行ったり、急ぎで商品が欲しい場合、手数料を足して代引で支払ったりしていました。

支払い期限が切れて自動キャンセルされ、購入手続きをムダにしてしまったことも多々あります。

しかし、支払い方法にクレジットカード払いがプラスされると、上の状況は大きく変わりました。

「アルバイトの給料日までまだ日があるのに、急にお金が必要になった!」というときでも、クレジットカードで一旦支払って、支払い金額を確認しつつやりくりすることができるようになりました。

「同じ金額を払うんなら、現金でもクレジットカードでも一緒でしょ?」と思っている以前の私のような方、クレジットカードを持つ主なメリットは以下のようになります。

クレジットカード払いでプラスされる価値・カットされるコスト

クレカを使うことでプラスされるものとして、ポイント還元、支払いまでの猶予期間、クレジットヒストリー(クレヒス)、海外留学のときの便利さ、などが挙げられます。

カットされるコストとしては、振込や代引手数料分のお金、コンビニ支払いの手間などが挙げられます。

ポイント還元

ポイント還元については、学生向けカードだと通常のカードより優待がある場合もあるので、カード選びの際にも基準のひとつとしてみるとよいですね。

帰省や就職活動の交通費、宿泊代など高額なお金ほど、クレジットカードで支払うとたくさんポイントが付きますから、これは便利でした。

ちなみに私は貯まったポイントをPontaポイントに交換して、ホットペッパーなどのリクルート系のサイトで使うことが多かったです。交換は公式サイトの個人用ページにログインして行います(3日ほどかかる場合がある、と表示されますが、次の日には反映されていることが多かったです)。

支払いまでの猶予期間

また、急な高額出費もとりあえずカードで払い、あとから決済用口座に振り込む、ということができるのも良かったです。

現金しか支払い方法がなかった頃は、購入を諦めたり、持ちものを売ったり、日払いのバイトを探したりしていたので、お金に振り回されている感じがしてイヤでした。

現金のほかにクレジットカードという決済方法をもったことで、今手元にお金がないのに……! という場合でも焦らずに済むようになりました。

手数料やコンビニ払いの手間・コストをカット

クレジットカードを持つことで、amazonなどの通販サイトもますます便利に使えるようになりました!

通販サイトでコンビニ払いや代引をすると、手間や手数料がかかります。

「期間内に支払いしなきゃ」と頭の片隅にとどめておくのも面倒です。

クレジットカード払いに変更することで、時間やお金や記憶のコストをカットです。

学生のうちからクレジットヒストリー(クレヒス)を積める

クレジットカードを使いたい場合には、カード会社の「審査」を受けます。

これはカンタンにいうと、「この人にお金を貸してもいいかどうか、返してくれるか」を確かめるものです。

通常クレジットカードの入会資格は、「18歳以上で、安定した収入があること」で、この条件が満たされていないと審査に落ちることがあります。

ただ学生の場合、親に支払い能力が期待されるので、安定した収入などがなくても多くの場合審査に通ります(借金返済や携帯電話の料金の支払いが滞っていない限り大丈夫です)。

そして毎回の返済(支払い)をしっかり行えば、学生のうちからカード支払いについて「信用できる」という評価=「信用力」を証明することができます。

個人のクレジットカード利用記録は「クレジットヒストリー」として「個人信用情報機関(CIC)」に登録され、審査の際に参考にされることになります。

学生のうちに良好なクレジットヒストリーを積んでおけば、社会人になって新たにクレジットカードを作りたくなったときも、スムーズに審査通過する可能性が高くなるのです!

もし学生のうちにカードを作らず、クレヒスがない場合、信用情報はまっさらなままなので、場合によっては借金などしていないのに審査に通らないという不利益を被ることがあります。

海外留学のとき便利

海外では日本以上にクレジットカードが普及しています。個人経営のお店で少額決済しても大丈夫なことが多いです(日本ではまだあまりそういうことはないですよね)。

クレジットカードで海外生活が便利になるポイントは次の3つです。

- 現金を持ち歩かずに済む

- 特に学生向けカードは、海外旅行傷害保険が充実していることが多い

- 現金が必要になった場合も、海外キャッシングをすれば両替手数料より安く済む場合がある

海外でスリや置き引きに遭った場合、勝手もわかりませんし現金ではまず戻ってこないでしょう。

しかしクレジットカードが盗難・紛失に遭った場合、カード会社に連絡すればすぐに利用を止めてもらうことができます。

またカード会社のセキュリティ管理で、不審な使い方がされた場合には連絡をくれますし、利用停止も容易です。

ほかに、海外で怪我をしたり、病気にかかった場合の旅行傷害保険もポイントです。学生専用クレジットカードは海外旅行傷害保険が自動付帯することが多く、特に旅行代金をカード決済しなくても、カードを持っているだけで保険が適用されます。

補償内容や補償額をチェックして、自分に合ったものを選びましょう。

また急に現地通貨が必要になった場合、海外キャッシングを使えばATMからクレジットカードで通貨が引き出せるのが便利です。

海外でいちいち両替店を探すよりも楽ですし、利率(実質年率)が決まっているので、両替店によって違う手数料を払うよりも安心です。

海外留学に持っていく場合のブランドとしては、世界でのシェア率が高いVISAやMasterCardを選ぶとよいでしょう。また、盗まれた場合のことも考え、2枚以上を分けて持っておくことをおすすめします。

初めてカードを作るときの不安

学生が初めてカードを作るときの不安は、大きく分けると、自分自身の使い方・セキュリティ・カード会社とのやりとりになるのではないでしょうか。

使いすぎそうで不安

学生向けカードは通常カードに比べ、利用限度額が低め(最高で30万円ほど)に設定されています。

このため使いすぎそうになっても、限度額の上限が来れば自動的に利用不可能になります。

現在はスマホアプリやインターネットで利用明細を24時間見ることができるので、今どのくらい使っているかチェックすることがカンタンです。

私も以前、クレジットカードで決済をしようとして、カードが使えなかったことがありました。

カード会社に連絡をすると、まだ先月分の返済日が来ていないのと、今月の利用分とが合わさって上限いっぱいになっている、との返答がされました。

今借りているお金+未返済のお金が限度額を超えると、それ以上の利用はできないということなのですね。

カードの返済(支払い)を延滞すると、怖い取り立て屋さんが来る!?

クレジットカードには返済日が設けられています。多くは月末等にひと月分の利用分をまとめ、翌月の返済日(支払日)に口座から引き落としがされます。

この返済日にきちんと支払いができなかった場合、親御さんの年代やテレビドラマでは、取り立て屋に詰められ、払うか、さもなければ、というような問答が行われることもありました。

しかし昭和58年(西暦1983年)の貸金業法、および昭和59年(西暦1984年)の割賦販売法の改正で、「取り立て行為の規制」が定められ、乱暴な怖い取り立て方は禁止されました。

貸金業法はクレジットカードのキャッシング枠、割賦販売法はショッピング枠に関わる法律です。

現在では、引き落とし日後1週間ほどで再引き落としや振込の案内が来るようです。

それでも支払いがなかった場合、カード会社から督促状や電話で連絡がなされます。

1度の延滞でブラックリストに載ることはありません(実際に載るのは延滞3度目くらいです)。

しかしクレジットカードは文字通り「信用」のカードです。

やむをえず延滞してしまいそうな場合、残高を残すのを忘れてしまった場合、相手のカード会社からの連絡を待つよりも、自分から連絡をした方が「信用」を確保するためにはよいでしょう。

カードの不正利用等について、セキュリティは大丈夫?

私が「三井住友VISAデビュープラスカード」を選んだ理由のひとつが、セキュリティがしっかりしているということでした。

「不正使用検知システム」が常時稼働しているため、普段は見られない利用があった場合はアラートが発生し、連絡してもらえます。明細書を見て、身に覚えのない請求があった場合は、すぐにカード会社に連絡をすれば、必要な処置をしてもらえます。

それから、カード本体にはICチップが入っています。

ICチップ内には高度に暗号化された情報が入っていて、コピー(スキミング)が極めて困難になっています。今は身近になったICカードですが、こんな風に情報が守られているんですね。

また、裏面に署名のないカードは使えませんし、希望すれば写真入りカードにすることもできます(私は写真は入れていませんが)。カード本体を盗んだ人がお店で使おうとしても、使うことはできませんね。

それから「不正利用」のひとつとして、クレジットカードを他人に貸すことは禁止です。クレジットカードはあなたの返済能力を信用して、あなたに貸されているものだからです。他人に貸せば最悪の場合、「詐欺罪」として訴えられることもあります。

学生向けカード発行には親権者の同意が必要?

学生向けカードは、親の支払い能力を信用されてカードが発行されるのですから、親権者の同意が必要なのでしょうか?

結論からいうと、申込者が未成年か成人しているかで異なります。

クレジットカードの多くは満18歳以上の人(高校生除く)であれば発行可能とされています。

ただし未成年の場合、親権者の同意が必要です。このため、親へ確認の電話がいきます。

成人の場合は親権者の同意はいりません。本人に電話連絡がなされます。

私が三井住友でクレジットカードを作ったのは成人してからなので、記入した携帯電話の番号に本人確認の電話がかかってきて、カードが発行されました。

申し込みの際、保証人は必要?

クレジットカードの申し込みには、基本的に保証人は必要ありません。

20歳未満で申し込む場合は、親の勤務先や収入、同意が必要ですが、親の同意=親が保証人になるというわけではありません。

あくまでも、支払い義務は本人に課されます。

専門学校生や短大生は学生用のクレジットカードの対象?

学生用のクレジットカードの対象は、大学生のみならず、専門学校生や短大生もその対象です。

学生専用ライフカードは、誕生月に利用するとポイントが3倍になるライフカードの学生版。

ライフカードは、年会費永年無料・発行費も無料でありながら、誕生月に利用するとポイントが通常の3倍・1.5%と超お得になるクレジットカードですが、学生ライフカードになるとさらにお得な特典がついています。

退学や中退をした場合はどうすればいい?

退学や中退をした場合、学生という身分で作ったクレジットカードは、どうすればよいのでしょうか。

クレジットカード会社は、申込者本人の申請をもとにクレジットカードを発行しています。

退学や中退をしたからといって、申し出ない限りはその情報がクレジットカード会社に伝わることはありません。

もし学生用のクレジットカードを持っている場合、退学・中退をした後も学生専用のクレジットカードを使い続けることは物理上は可能ですが、クレジットカード会社に電話して事情を話し、別の一般カードに切り替えてもらうのがよいでしょう。

クレジットカードの更新は、4~5年に1度です。

更新のタイミングが近いのであれば、学生カードではないクレジットカードに切り替えるようにしましょう。

社会人から仕事をやめて学生になった場合は?

社会人を一度経験してから仕事をやめて大学や大学院に入りなおしたような場合、学生用のクレジットカードの作成は可能なのでしょうか。

多くの学生用のクレジットカードは年齢制限を設けているので、その場合、たとえ身分は学生でも、学生用のクレジットカードを作ることはできません。

放送大学など通信教育を設けている通信制大学で教育を受けているという場合も、年齢的な部分でそもそも申し込み資格の基準を満たしていない場合は、身分が学生であっても審査に申し込むことは不可能です。

同じ理由で、大学院生の場合、年齢制限により学生用のクレジットカード審査に申し込めない場合があります。

このような場合は、楽天カードやイオンカードなど、年会費が永年無料でありながらポイント還元率が良くてお得、さらに審査基準が比較的柔軟で作りやすいといわれているクレジットカードがおすすめです。

リボ払いをおすすめされるんだけど?

リボ払いとは、毎月支払額に手数料をプラスした一定額を支払い、残りの支払額について利息がつくという支払い方法です。

手数料を支払わなければならないのが大きなデメリットですね。

ただし、カード利用枠いっぱいまでリボ払い限度額を設定すれば、すべて一括払い=手数料は発生しなくなり、リボ払いコースの特典も享受できるという裏ワザが存在します。

カード利用の流れ

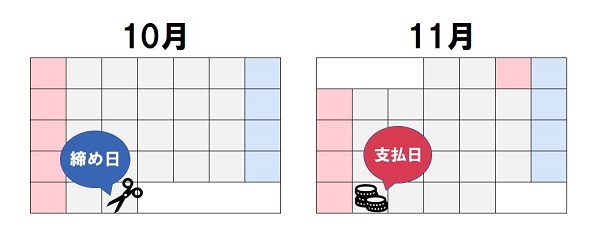

クレジットカードには「締め日」と「支払日」があります。アルバイトの「締め日」「給料日」と似ていますよね。

ざっくりいうと、

「締め日」で先月の締め日翌日からの利用額が合計され、

「支払日」に指定した口座から引き落としがされます。

私の使っていた「三井住友VISAデビュープラスカード」では、「Vpass」というインターネット明細サービスで先月の利用分=今月の支払分と、今月の利用分を確認することができました。

スマホアプリとPCサイトがあり、どちらからも随時見ることができます。

締め日から支払日までの期間はカードによって異なりますが、おおむね25~35日くらいであることが多いです。

どんな基準でカードを選ぶべきか

「カード選びのポイントは人によって異なる」という言い方がなされることが多いですよね。

学生向けカードは還元されるポイントや付帯する特典が優遇されていることが多く、カード会社による内容案内もわかりやすいものなっています。

しかし、初めてカードをつくる人には、その項目があること自体にどんな意味があるのか「?」となることが多いものです。

学生向けカードを作った私がカード生活を振り返り、重視した・すべきだったポイントは以下の5つです。

- どんなお店で使えるか

- セキュリティがしっかりしているか

- どんなシーンでポイントが貯まるか・ポイントの移行先・オンラインモールの有無

- どの銀行口座と紐づけるか

- 保険の補償内容

どんなお店で使えるか

私はネットショッピングで使用することが圧倒的に多かったのですが、店頭でも汎用性が高いといわれるVISAブランドを選びました。実際、大学の生協や百貨店で使ったことが何度かあります。

主な国際ブランドには5つあって、VISA、MasterCard、JCB(※日本発ブランド)、アメリカン・エキスプレス、ダイナースクラブです。

このうちVISA、MasterCardが世界シェアの70~80%を占めています。

2017年刊行の「THE NILSON REPORT」クレジットカードシェア率では、VISAが44.1%、MasterCardが29.0%でした。

ブランドを選ぶ場合、自分のよく使うショップではどんなブランドが使えるか、クレジットカード決済の画面を確かめてみましょう!

たとえばamazonでのクレジットカード支払いの場合は、VISA、MasterCard、アメリカン・エキスプレス、ダイナースクラブ、JCB、銀聯が使えます。

※銀聯カードとは、主に中国国内で利用率の高いクレジットカードです。日本でも、三菱UFJ銀行(MUFG)や三井住友が発行しています。中国旅行の際には便利ですよね。

また海外留学や世界一周旅行等を考えている人は、世界シェア率の高いVISA、MasterCardを2枚以上持っていくとよいでしょう。

2枚以上の理由は次の項目で書きます。

セキュリティがしっかりしているか

クレジットカードのセキュリティで問題となるのは、「カード本体のセキュリティ」「カード情報のセキュリティ」です。

カード本体のセキュリティ

カード本体については、盗難や紛失した場合、カード本体の上からスキミングされた場合、また店頭で決済する場合に重要になります。

クレジットカード会社は、盗難・紛失を含む不正利用について補償をしてくれるので、明細を見て身に覚えのない請求があったら、必ず届け出をしましょう。

またスキミング(カード本体からカード情報を盗み取ること)を防ぐためには、ICチップの入ったカードを選ぶのが便利です。

考えたくはないですが、お店で決済をした場合、店員の人にカード情報が盗まれてしまう、ということもありうることです。

デパートなどで買い物をすると奥のレジへカードを持っていかれることがありますよね。

日本ではレシートのほかにクレジットカードの領収書が出されますので、2枚を照合して確認しましょう。

また目の前でクレジットカード決済ができるICカードリーダーも普及が進められています。

海外でのセキュリティは未知数です。カード本体から目を離さない、できれば対面での決済を頼む、不審なカメラ等がないか確認する、などを心がけましょう。

カードが盗難・紛失した場合はすぐにカード会社へ連絡してください。

カード利用停止され、新たなカードが無料で発行されます。現金ではできないことですよね。

とはいえすぐにカードが手元に届くわけではないので、予備のカードを別に持っておくのがよいのです。

またカードを2枚以上持っておくメリットは他にもあります。VISAとMasterCardなど異なるブランドを所有しておくと、片方が使えないお店でももう片方が使えることがあるからです。

カード情報のセキュリティ

こちらについては、主にネットショッピングでの入力が問題になると思います。

現在クレジットカード情報入力ページは、通信暗号化(SSL化)が必須になっています。

SSL化しているページは、URL冒頭に「http」ではなく「https」がついているので、すぐにわかりますよね。

ただウイルスやフィッシング詐欺などに遭って、偽の画面で入力をしてしまい、カード情報を盗み取られることがあります。

カード会社は年中無休でモニタリングをしており、不審な利用があった場合はアラート(警告)が発生します。会員本人に確認の電話がいきますし、身に覚えがなければ決済無効の処置をとってくれます。

「三井住友VISAデビュープラスカード」では、カード番号と有効期限、セキュリティコード(カード裏面に記載されている3つの数字)のほかに、「3Dセキュア」と呼ばれるオンラインでの個人確認方法がとられていました。カード情報とともに、自分で設定したIDとパスワードを入力しなければ決済ができないというものです。

どんなシーンでポイントが貯まるか・ポイントの交換先・オンラインモールの有無

店頭やネットショッピングでもポイントは貯まりますが、一人暮らしをしている場合や電子マネーを使っている場合、公共料金や電子マネーチャージでポイントが貯まるかもみておくとよいでしょう。

ポイントが貯まるシーンが多ければ多いほどたくさんポイントが還元されます。

ポイント還元率とは

ポイント還元率は、利用額に対していくら(円単位)還元があるかどうかで決まります。

ポイント単位ではなく、円単位であることが重要です!

ポイントが貯まるのは1000円単位、100円単位などいろいろありますが、「還元率」というのは、貯まったポイントが円に換算された場合の還元額/支払額のレートです。

たとえば、三井住友VISAデビュープラスカードでは1000円=2Pで「ワールドプレゼント」ポイントが貯まります(学生専用なのでレートが2倍です)。

ワールドプレゼント1Pは4.5Pontaポイントに交換できます。

Pontaポイントはそのまま支払いに充当できますので、この場合、還元率は2/1000×4.5=0.9と計算できますね。

ヨドバシや楽天スーパーポイントでは1P=5円で使えるなど、提携先によってやや幅がありますが、だいたい一定の範囲内で交換率が定められ、「還元率が高い」とか「低い」とか評価されています。

ただし、1000円単位でポイントが貯まるか100円単位で貯まるかというのは、少額決済した際のポイント還元の有無に関わってきます。

少額決済でもポイントを貯めたい場合は、100円単位でポイントが付与されるカードを選ぶようにしましょう。

ポイントの移行先

クレジットカード会社のポイント制度にはそれぞれ名前がついていて、たとえば三井住友だと「ワールドプレゼント」、JCBだと「Oki Dokiポイント」、アメリカン・エキスプレス・カードだと「メンバーシップ・リワード」となります。

それらのポイントが貯まった場合に、どんな移行(交換)先があるかを確認しましょう!

共通ポイントであるPontaやTポイント、楽天スーパーポイントなどに交換できれば、支払いにポイントが使えて便利ですよね。

マイルの交換レートが高いと、海外旅行もたくさん楽しめるかも!

ポイントやマイルに換算するときの計算式は以下の通りです。

×

(クレジットカードポイントの交換率 ex.5Tポイント/1P)

マイルやポイントが貯まるカードとしては、JCB CARD EXTAGEがおすすめです。

これは日本唯一の国際ブランドJCBが発行する若者向けのカードで、18歳以上29歳以下が対象です。入会後5年間は年会費無料、5年後の更新時にJCB一般カード※年会費1,250円(税別)に自動的に切り替わります。

JCB CARD EXTAGEは、学生専用ライフカードや三井住友VISAデビュープラスカードと同じく、1000円単位で1ポイントが貯まります。入会後3ヶ月はポイント3倍、4ヶ月~1年までの間は1.5倍の特典もつきます。

貯まるポイントは「Oki Dokiポイント」。マイルの提携先は、ANA、JAL、デルタ航空スカイマイルと豊富です。

それぞれOki Dokiポイント1ポイントで3マイル貯まります。入会後3ヶ月までなら1000円で9マイル、1年後まで4.5マイルが貯まることになります。

マイルがよく貯まるといわれるアメリカン・エキスプレス・カード(年会費はグリーンで12,000円+税)では通常1000円ごとに5マイル貯まるので、JCB CARD EXTAGEはなかなかいいレートといえるでしょう。

またnanacoポイントはOki Dokiポイント1ポイント=5ポイント、楽天スーパーポイント、dポイント、Tポイントが4ポイント貯まります。全体的に汎用性が高く、コスパのいいカードですね。

JCBブランドも海外ではやや頼りないですが、国内で使う分には申し分ありません。

Oki Dokiポイント移行のキャンペーンもしばしば行われるので、入会したら公式から届くニュースには目を通しましょう。

ANAマイルだけに用がある場合は、三井住友VISAデビュープラスカードもおすすめです。デビュープラスカードはずっとポイント2倍で、同じく1000円で1P=3ANAマイル貯まるからです。国際ブランドは世界シェアトップのVISAです。

オンラインモールの有無

またネットショッピングを利用する際には、クレジットカード会社の提供するオンラインモールを経由することで、還元率が2~数十倍アップします。

こちらもポイント制度と同様、会社ごとにモール名がついています。

オンラインモールの経由先に、よく使うネットショップが登録されているかどうか確かめましょう。

どの銀行口座と紐づけるか

クレジットカードを作るときには、利用額引き落としのための口座が必要です。

その際オンラインで申し込める金融機関を選ぶと、発行までが早いです。

オンライン申し込みの対象金融機関は、カード会社の公式サイトで案内されています。

ちなみに私はクレジットカードを作るとき、オンラインで手続を完結させたいがために新たに口座を開設しました。

保険の補償内容

海外留学の際に、わざわざ旅行保険に入るよりも、クレジットカードに付帯している旅行傷害保険を使えると便利ですよね。

学生専用カードの旅行傷害保険はほとんどが自動付帯です。自動付帯とは、旅行代金等でカード利用がなくても、カードを所有してさえいれば補償されるということです。

一般カードになると、事前に旅行代金をカード決済しなければ付帯しない「利用付帯」というものも出てきます。年会費の安いカードに多いですね。

ゴールドカード、プラチナカードになると自動付帯もありますが、学生専用カードだと年会費無料でゴールド、プラチナ並みに海外旅行傷害保険が使えます。

留学や卒業旅行の際には忘れないようにしましょう。

また普段の生活でも、カード決済した商品が破損した場合の「ショッピング保険」や「オンライン不正利用保険」をチェックしておくと、もしものときに役立ちます。

まとめ:現金以外の支払い方法を学べるクレジットカード

上記の通り、学生専用カードには学生にうれしいメリット・特典がたくさん付帯しています。

高校までの授業では、お金について勉強することはほぼありませんよね。しかし、大学生になりアルバイトを始めると、お金の出入りが気になってきます。

せっかく自分で稼いだお金ですから、貯めるだけではなく楽しく使いたいですよね。

クレジットカードには、ポイント還元、支払いまでの期間、決済のスムーズさ、保険など、現金にはない長所がたくさんあります。それらはあなたの「信用」に対して支払われているものです。

お金と「信用」との関係を学べるクレジットカードを、学生のうちから作っておくことをおすすめします。

おすすめカード3選

若者にうれしい!ほかの三井住友カードに比べてポイントが常に2倍!

入会後3ヵ月間はなんと!ポイントが5倍

初年度は年会費が無料、翌年以降は前年1回以上の利用で年会費が無料になる

誕生月ポイント3倍!業界最高水準のポイントプログラム

海外旅行したい学生におすすめ!海外での利用の総額5%を現金キャッシュバック!

海外旅行傷害保険最高2,000万円が自動付帯