三井住友カードゴールド

そのステータス性は、国内ではJCBゴールドカードと双璧です。また国際ブランドにVISAとMasterCardを選ぶことができ、海外の個人商店でも使える決済力を備えています。

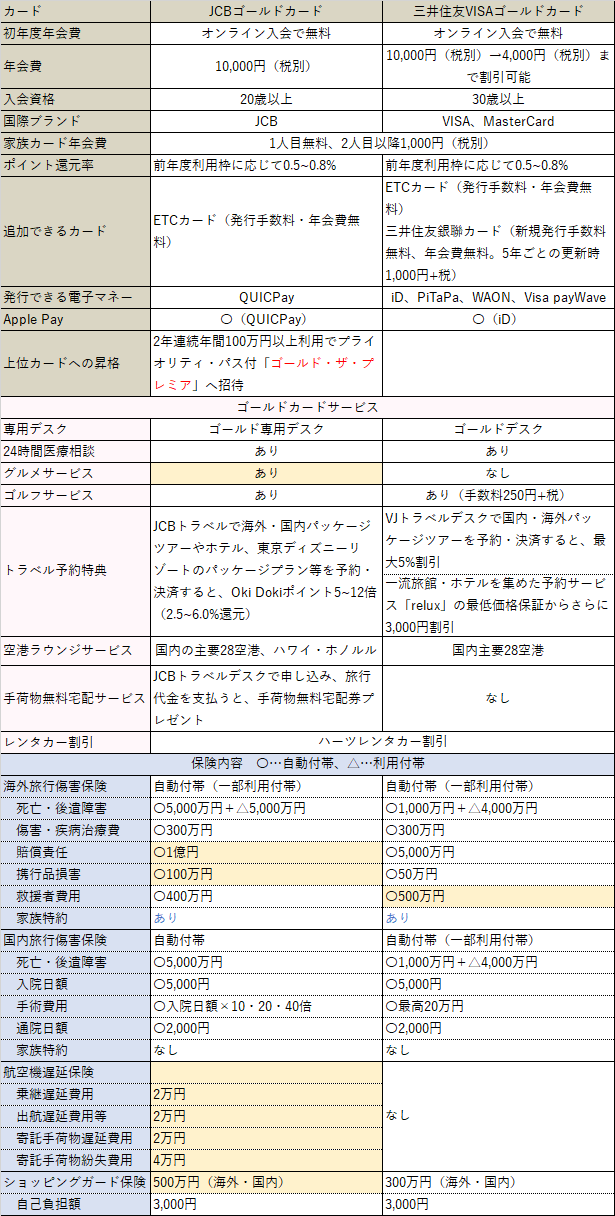

JCBゴールドカードとの主な違いは、

- 海外での決済力は三井住友カードゴールドが勝っている(VISAとMasterCardを両方発行するデュアル発行=追加年会費2,000円+税も可能)

- 海外旅行傷害保険・ショッピングガード保険の額は全体的にJCBが高め

- JCBゴールドには航空機遅延保険が付帯

- 三井住友カードは追加発行できる電子マネーの種類が多い

- JCBゴールドカードは20歳から申し込める。三井住友カードゴールドは30歳以上

- 三井住友カードゴールドは年会費割引可能

三井住友カードは、USJのオフィシャルカード、宝塚劇場の協賛なども担っていて、USJや宝塚関係の優待を多数提供しています。

JCBは、東京ディズニーランド・シーのオフィシャルスポンサーです。

この点でも、三井住友はJCBと双璧をなしていますね。

三井住友カードゴールドのおすすめポイント

- 年会費を4,000円(税別)まで減額できる

- 三井住友カードゴールドは追加カード・電子マネーが豊富

- 「ポイントUPモール」、「ココイコ!」利用でポイント還元率がアップ

- 全国主要空港内の空港ラウンジサービスが無料

- 一流旅館・ホテルを最低価格で予約できる「Relux」でさらに3,000円引き

- 大手レンタカー会社「ハーツレンタカー」でレンタカーが10%オフ

- 海外旅行傷害保険・国内旅行傷害保険は最高5,000万円(合計)まで付帯

- 最高300万円のショッピング補償

- 前年度利用額に応じてボーナスポイントがもらえる

- 「写真入りICカード」が選べるなど、充実のセキュリティ

- 医師などの専門スタッフが無料電話相談にのってくれる「ドクターコール24」

- JCBゴールドカードとの比較:三井住友カードゴールドは決済力に優れたカード

三井住友カードゴールドのおすすめポイント

年会費を4,000円(税別)まで減額できる

JCBゴールドカードの違いのひとつが「年会費割引可能」ということですね。

JCBゴールドカードと三井住友カードゴールドの年会費は、オンライン入会で初年度無料、次年度以降10,000円(税別)と同額です。

しかし、三井住友カードでは以下の方法で次年度以降の年会費を割引することができます。

- カード利用代金WEB明細書サービス利用で年会費が1,000円(税抜)オフ

- マイ・ペイすリボ登録&年に1回以上のリボ払い利用で、年会費が半額

この両方を利用すれば、年会費を最大4,000円まで下げることが可能です。

「マイ・ペイすリボ」はリボ払いのひとつですが、初回の手数料が無料、月1回まで設定金額が減額(1万円単位)・増額(1,000円単位)できるという特徴があります。

リボ払いは、月々の設定金額を超えた利用額に対して利息がかかるという支払い方法です。

そこで、リボ払い設定金額を三井住友カードゴールドの上限枠いっぱいまで上げておくことで、まったく手数料を払わない1回払いと同じように支払うことができるのです。

公式サイトでも、「マイ・ペイすリボで1円も手数料を払わない方法」が記載されています!

クレジットカードに慣れていないうちは「リボ払いって怖い……」と思うかもしれませんが、慣れてくれば手数料を支払わないで済む仕組みもおのずとわかってきます。

三井住友カードゴールドはオンライン入会で初年度年会費が無料になるので、まずは一回払いや2回払い(手数料は無料)でカードを使いつつ、次年度の年会費減額に向けてクレジットカードに慣れていくといいでしょう。

また前年度(前年2月~当年1月)の累計利用額に応じて、年会費が20%引きもしくは半額になる年会費特典もあります。

こちらは、

- 100万円以上300万円未満利用:20%引き

- 300万円以上利用:半額

- WEB明細サービス利用による割引とは重複するが、「マイ・ペイすリボ」登録による割引とは重複しない

となっています。

三井住友カードゴールドは追加カード・電子マネーが豊富

こちらもJCBとの相違点ですが、追加発行できるカードや電子マネーが豊富という特徴があります。

JCBゴールドカードで発行できるのは、ETCカード、QUICPayです。

三井住友カードゴールドで発行できるのは、

ETCカード、銀聯カード、iD、PiTaPa、WAON、Visa payWaveですね。

iDとQUICPayはどちらも後払い式の電子マネーで、カード決済分の料金とまとめて請求・ポイント付与されるのが特徴です。私は三井住友カードのiDを使っていますが、レジで小銭を探さなくても決済できるので、とても便利です。

さらに三井住友カードゴールドでは、PiTaPaやWAON、Visa payWave等の電子マネーを発行できます。

PiTaPaは関西圏の私鉄や市バスが割引になる、後払い式の交通系電子マネーです。

京都市バスや叡電・嵐電、大阪市営地下鉄や阪急などなど、関西圏に旅行・居住したことのある人ならどれかひとつは利用するであろう交通機関が割引になります。

Visa payWaveは、iDやQUICPay、Suicaなどとは異なる決済機構「Type A/B」を利用する電子マネーです。

TypeA/Bは国際標準の電子マネー決済システムで、全世界で普及しています。Visa payWaveは、海外での決済に優れた電子マネーです。

iDやQUICPayが使っているのは、ソニーの開発した「FeliCa」です。日本での普及率は抜群ですが、国際標準として採用されなかったので、海外の決済力は弱めです。

「ポイントUPモール」、「ココイコ!」利用でポイント還元率がアップ

通常時は利用金額1,000円につき1ポイントが付与されますが、三井住友カードが運営するオンラインモール「ポイントUPモール」の利用で、ポイントが2~20倍たまります。

通常時は利用金額1,000円につき1ポイントが付与されますが、三井住友カードが運営するオンラインモール「ポイントUPモール」の利用で、ポイントが2~20倍たまります。

楽天、amazon、ユニクロ、H.I.S、Apple Storeなどが入っています。

街での買い物がお得になる「ココイコ!」は、あらかじめ行くお店にエントリーしてカード利用すると、ポイントがたくさん貯まるサイトです。

大丸やハンズなどの百貨店、スーツ店、USJやドギーズアイランド、カラオケ店や美容室などが入っています。

全国主要空港内の空港ラウンジサービスが無料

全国28の空港でラウンジが無料で利用できます(本会員のみ)。利用の際は、ラウンジ受付でクレジットカードと当日の搭乗券/航空券を提示します。

全国28の空港でラウンジが無料で利用できます(本会員のみ)。利用の際は、ラウンジ受付でクレジットカードと当日の搭乗券/航空券を提示します。

対象空港ラウンジは以下の通りです。

◎函館空港 ビジネスラウンジ A Spring

◎青森空港 エアポートラウンジ

◎秋田空港 ロイヤルスカイ

◎仙台国際空港 ビジネスラウンジEAST SIDE

◎新潟空港 エアリウムラウンジ

◎富山空港 ラウンジ らいちょう

◎小松空港 スカイラウンジ白山

◎中部国際空港 プレミアムラウンジセントレア

◎成田国際空港 ビジネス&トラベルサポートセンター内ラウンジ/T.E.Iラウンジ

◎羽田空港 第1旅客ターミナル エアポートラウンジ(中央)/POWER LOUNGE SOUTH/POWER LOUNGE NORTH

◎羽田空港 第2旅客ターミナル エアポートラウンジ(南)/(北)/POWER LOUNGE NORTH

◎羽田空港 国際旅客ターミナル SKY LOUNGE/SKY LOUNGE ANNEX

◎伊丹空港 ラウンジオーサカ

◎関西国際空港 カードメンバーズラウンジ 「六甲」/「金剛」/「アネックス六甲」

◎関西国際空港 カードメンバーズラウンジ 「比叡」

◎神戸空港 ラウンジ神戸

◎岡山空港 ラウンジマスカット

◎広島空港 ビジネスラウンジ もみじ

◎米子空港 ラウンジ DAISEN

◎山口宇部空港 ラウンジきらら

◎徳島空港 エアポートラウンジ ヴォルティス

◎高松空港 ラウンジ讃岐

◎松山空港 ビジネスラウンジ/スカイラウンジ

◎福岡空港 くつろぎのラウンジTIME/ラウンジTIME インターナショナル

◎北九州空港 ラウンジひまわり

◎長崎空港 ビジネスラウンジ アザレア

◎大分空港 ラウンジ くにさき

◎熊本空港 ラウンジ「ASO」

◎鹿児島空港 スカイラウンジ菜の花

◎那覇空港 ラウンジ 華 ~hana~

一流旅館・ホテルを最低価格で予約できる「Relux」でさらに3,000円引き

会員制の高級旅館・ホテル宿泊予約サービス「Relux(リラックス)」。

会員制の高級旅館・ホテル宿泊予約サービス「Relux(リラックス)」。

安息(relax)と贅沢(luxury)、ふたつの意味をこめたこの宿泊予約サービスには、100項目にもおよぶReluxの審査基準を見事クリアしたホテル・旅館が掲載されています。

Reluxは「最低価格保証」というものをおこない、万一ほかの予約サイトよりもReluxの価格が高かった場合、差額を返金するなど、徹底した価格管理をしています。

三井住友カードゴールドでは、そのReluxの「最低価格保証」金額から、さらに3,000円引いた価格で利用できます。

日本国内の自然の美しさを活かした各地のホテルが紹介されていて、Reluxサイトを見ているだけでも楽しいですよ。

大手レンタカー会社「ハーツレンタカー」でレンタカーが10%オフ

世界に約5,100店舗を持つ「ハーツレンタカー」で車のレンタルが10%オフの優待割引を受けられます。

海外旅行傷害保険・国内旅行傷害保険は最高5,000万円(合計)まで付帯

海外旅行傷害保険、国内旅行傷害保険は最高5,000万円(合計)まで補償してくれます。

海外旅行傷害保険、国内旅行傷害保険は最高5,000万円(合計)まで補償してくれます。

海外旅行で最も重要度の高い治療費が300万円自動付帯と、骨折して入院した場合等にも対応できる、十分な補償額となっています。

また「家族特約」にて本会員・家族会員以外の家族(生計を共にする満19歳未満の同居の家族または別居の未婚の子)にも最高1,000万円まで海外旅行傷害保険が補償されます。

最高300万円のショッピング補償

クレジットカード支払いで商品の破損・盗難による損害を購入日および購入日の翌日から90日間、最大300万円補償してくれます。

クレジットカード支払いで商品の破損・盗難による損害を購入日および購入日の翌日から90日間、最大300万円補償してくれます。

前年度利用額に応じてボーナスポイントがもらえる

年度(前年2月~当年1月)のお支払い金額によってステージが設定され、そのステージと今年度の支払いの合計金額に応じてボーナスポイントをもらうことができます。

通常であれば、1,000円の利用に対して1ポイントが付与されますが、ゴールドカード会員の場合、通常カードの2倍のボーナスポイントがもらえます。

| 一般会員 | 三井住友カード プラチナ・ゴールド・プライムゴールド会員 | |

|---|---|---|

| 前年度の支払い金額が300万円以上(V3) | 50万円で150ポイント 以降10万円ごとに30ポイント |

50万円で300ポイント 以降10万円ごとに60ポイント |

| 前年度の支払い金額が100万円以上300万円未満(V2) | 50万円で75ポイント 以降10万円ごとに15ポイント |

50万円で150ポイント 以降10万円ごとに30ポイント |

| 前年度の支払い金額が50万円以上100万円未満(V3) | 50万円で50ポイント 以降10万円ごとに10ポイント |

50万円で100ポイント 以降10万円ごとに20ポイント |

通常のポイント付与と合計した還元率に換算すると、ゴールド会員の場合V1で0.6%、V2で0.65%、V3で0.8%となります。

「写真入りICカード」が選べるなど、充実のセキュリティ

三井住友カードでは、カード本体にICチップ(高度な暗号化技術で処理されたカード情報を蓄積)を搭載、さらに写真入りにすることもできて、カード本体を不正使用から守っています。

ほかにも不正利用防止システムとして、以下の管理システムを採用しています。

- ネットショッピング認証サービス:カード番号、有効期限、セキュリティコードだけでなく、三井住友カードのWEBサービス「Vpass」に登録したIDとパスワードを入力することで、ネットショッピングが可能になる。

VISA会員…VISA認証サービス(Verified by VISA)

MasterCard会員…Mastercard SecureCode - バーチャルカード:本体カードに追加して発行できるネット決済専用カード。本体とは別の番号、有効期限が記載されている。年会費は初年度無料、次年度以降は300円+税だが、「マイ・ペイすリボ」登録+年に1回利用で無料になる

万が一不正利用されてしまった場合でも、以下の精度で補償してくれます。

- 三井住友カード会員保障制度:カード紛失・盗難によりカードや会員番号、VpassID、パスワードを不正使用されてしまった場合、届け出日の60日前までさかのぼって補償する制度

- VpassID安心サービス:インターネットショッピングでID・パスワードを不正利用された際に、届け出日から60日前までさかのぼって補償する制度

- 悪用補償サービス:バーチャルカードが悪用された場合、損害の発生を知った日から30日以内に届け出ると、損害をてん補

医師などの専門スタッフが無料電話相談にのってくれる「ドクターコール24」

「ドクターコール24」とは、日本国内での急病やケガのほか、「病院にはいくほどでもないけど、ちょっと不安…」といいう体の心配事など、医療・ストレス・健康の不安について、医師・看護師・保健師などの専門スタッフが24時間年中無休で電話対応してくれるサービスです。

JCBゴールドカードとの比較:三井住友カードゴールドは決済力に優れたカード

三井住友カードゴールドと、ステータス、付帯サービス面でライバルとなるJCBゴールドカードを比較しました。

JCBゴールドカードはT&E(トラベル&エンターテインメント)ブランドのJCBカードとして、旅や食に関する付帯サービスが豊富です。

実質追加費無料でプライオリティ・パス付の上位カード「JCBゴールド ザ・プレミア」に昇格できるのも特徴ですね。

三井住友カードゴールドはペイメント(決済)ブランドであるVISAとMasterCardを選べます。VISAとMasterCardは世界シェア1位、2位のブランドで、国内だけでなく海外での決済力にも優れています。

また、三井住友カードは電子マネー等の決済方法も多彩です。

さらに、年会費を割引できる特典がついています。

このクレジットカードのここがGood!

落ち着いたゴールドの券面が余裕の風格を漂わせる三井住友カードゴールド。

日本ではすでに強いブランド力のある三井住友カードのゴールドカードというだけあって、憧れの方も多いのではないでしょうか。

しかし、年会費10,000円が最大60%オフになり、工夫次第で安く持つことができるので、年会費という面だけで見ると意外と敷居が低いゴールドカードといえます。

ただ、審査のハードルは低くないカードなので、まずは三井住友の一般カードに入会してまじめに利用実績を積む、あるいはもっとハードルの低いゴールドカードに入会してから獲得を目指す方法もアリです。

三井住友カードゴールドの基本情報

| カード名 | 三井住友カードゴールド | ||

|---|---|---|---|

| 必要書類 | 運転免許証・パスポート・外国人登録証明書など | ||

| 申込資格 | 満30歳以上で、ご本人に安定継続収入のある方 | ||

| ポイント付与率 | 1,000円=1ポイント | 入会金 | 無料 |

| 年会費 | 税抜10,000円+税(初年度無料)※最大で4,000円(税抜)までの割引あり | 提携カード | MasterCard/VISA |

| 発行時間 | 最短翌営業日 | 担保 | 不要 |

| 保証人 | 不要 | 限度額 | 50~200万円 |

| 支払い方式 | 1回払い/2回払い/ボーナス払い/リボ払い/分割払い | 分割払い (年率) |

12.0~14.5% |

| リボ払い (年率) |

15% | キャッシング (年率) |

公式サイト参照 |

| 金融機関名 | 三井住友カード株式会社 | 住所・所在地 | 東京都港区海岸1-2-20 |

ポイントサービス

| サービス名称 | ワールドプレゼント |

|---|---|

| 有効期限 | ポイント獲得月から3年間 |

| ポイント付与 | 1000円=1ポイント |

| ポイント レート |

1ポイント→5円相当 |

| マイル換算 | 100ポイント=300マイル |

| ポイント 還元率の目安 |

0.5%~0.8% |

海外・国内旅行傷害保険

ショッピング保険

| 付帯条件 | 自動付帯(一部利用付帯条件あり) |

|---|---|

| 海外旅行保険 | 最高5,000万円 死亡・後遺傷害 最高5,000万円 ※自動付帯 5,000万円 ※利用付帯 4,000万円 傷害・疾病治療費用 最高300万円 賠償責任 最高5,000万円 救援者費用 最高500万円 携行品損害 1旅行につき最高50万円(免責3,000円) |

| 国内旅行保険 | 最高5,000万円 |

| ショッピング保険 | 年間最高300万円/90日間(免責3,000円) |